出張者の給与課税と短期滞在者免税

Premier Kaikei

2023年3月1日

税務

2023年3月

出張者の給与課税と短期滞在者免税

日本からの出張者がアメリカで滞在をする場合の給与課税についてご紹介したいと思います。

居住者、非居住者の区分

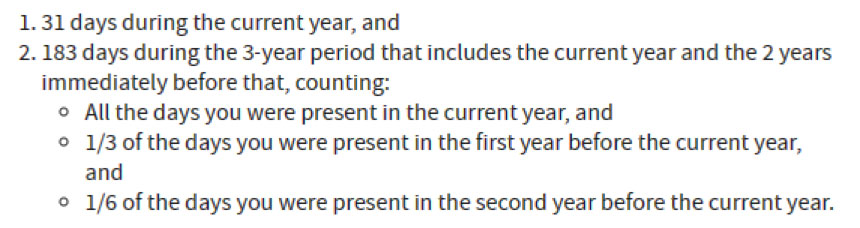

米国税務においては、「実質滞在要件(Substantial presence test)」と呼ばれる183日を基準としたルールによって、居住者か非居住者が判定されます。

(Substantial presence test)

居住者、非居住者の給与所得の課税対象

居住者と判定された場合、全世界所得について米国で課税、非居住者と判定された場合、米国源泉所得に対してのみ米国で課税されます。なお、給与所得は、サービスの提供された場所で源泉地が決定します。したがって、米国に滞在中に実施した業務にかかる給与は「米国源泉所得」となります。

国内法と日米租税条約における短期滞在者免税

以上より、例えば183日未満の米国出張で非居住者と判定された場合でも、米国源泉所得(米国出張中での勤務期間にかかる給与所得)については米国で課税されるのが原則です。しかしながら、米国の国内法、および日米租税条約において、一定の短期滞在者にかかる給与所得はアメリカで免税されるルールがあります。

(国内法)

以下の3つの要件を満たす場合には、当該給与を米国源泉所得とみなさず、結果として免税となります。

(日米租税条約)

上記の国内法による免税規定は3000ドル以下に限るなど、かなり限定的な内容となっていますが、日米租税条約14条2項に定める免除規定は、実務的に広く適用されています。

1.日本の税法上、日本の居住者である 2.その課税年度において開始または終了するいずれの12か月間においても米国での合計滞在日数が183日以下である 3.報酬は日本法人から支払われる 4.報酬が出張先の米国法人によって負担されるものではないこと

なお、租税条約の適用により免税措置を受ける場合には、Form 8833(Treaty-Based Return Position Disclosure Under Section 6114 or 7701(b))の提出が必要です。

このレターでは、読者がなるべく理解をしやすいよう、枝葉末節にとらわれず、一般論を記載するよう心がけています。個別の内容については、プレミア会計の各担当者にお問い合わせください。

share

Continue Reading

Latest News

3625 Del Amo Blvd., Suite 345 Torrance, CA 90503